Previsões de preços de ações Диасофт

| Ideia | Previsão de preço | Mudanças | Data de término | Analista |

|---|---|---|---|---|

| Диасофт привлекателен после коррекции | 7200 ₽ | +3948 ₽ (121.4%) | 29.10.2025 | БКС |

| Диасофт: северная серверная | 6233 ₽ | +2981 ₽ (91.67%) | 23.10.2025 | Финам |

| Переходим на Диасофт | 6645 ₽ | +3393 ₽ (104.34%) | 17.09.2025 | ПСБ |

| Диасофт. Санкции? Не, не слышал | 6309.02 ₽ | +3057.02 ₽ (94%) | 06.09.2025 | АКБФ |

| 6 596.76 | 102.85 |

Resumo da Análise da Empresa Диасофт

Capitalização = 60.844, Nota = 7/10

Receita = 9.139675, Nota = 5/10

EBITDA margin, % = 42.8, Nota = 10/10

Net margin, % = 33.46, Nota = 8/10

ROA, % = 47.63, Nota = 10/10

ROE, % = 68.49, Nota = 10/10

P/E = 20.24, Nota = 5/10

P/S = 6.77, Nota = 1/10

P/BV = 10.18, Nota = 1/10

Debt/EBITDA = N/A, Nota = 10/10

Retomar:

EBITDA margin alto, a julgar pelos multiplicadores, é estimado um pouco caro.

Lucro por ação (91.76%) e rendimento EBITDA (73.1%) estão ligados alto nível, e vale a pena dar uma olhada mais de perto na compra.

Eficiência (ROE=68.49%) estão ligados alto nível, a empresa é um modelo de eficiência que lhe permitirá crescer rapidamente.

Todas as características da empresa ⇨

Pague pela sua assinatura

Mais funcionalidades e dados para análise de empresas e portfólio estão disponíveis por assinatura

Índice de estabilidade de pagamento de dividendos

DSI - (Dividend Stability Index, DSI7), Índice de estabilidade de pagamento de dividendos

DSI = (Yc + Gc) / 14

Yc – número de anos consecutivos dos últimos sete anos em que os dividendos foram pagos;

Gc - número de anos consecutivos dos últimos sete anos em que o valor do dividendo não foi inferior ao do ano anterior.

Yc = 4

Gc = 3

DSI = 0.58

Aumento do preço das ações do índice de estabilidade

SSI - (Stock Stability Index, SSI7) Aumento do preço das ações do índice de estabilidade

SSI = Yc / 7

Yc – número de anos consecutivos dos últimos sete anos em que o preço das ações foi superior ao ano anterior.

Yc = 1

SSI = 0.14

Avaliação de Warren Buffett

1. Lucro estável, Significado = 68.3% > 0

Se o crescimento nos últimos 5 anos/crescimento nos últimos 12 meses > 0

2. Boa cobertura de dívidas, Significado = -0.21 < 3

Quando a empresa poderá saldar a dívida em 3 anos?

3. Alto retorno sobre o capital, Significado = 98.8% > 15

Se o ROE médio > 15% nos últimos 5 anos

4. Alto retorno sobre o capital de investimento, Significado = 0% > 12

Se o ROIC médio > 12% nos últimos 5 anos

5. Fluxo de caixa livre positivo, Significado = 1.72 > 0

FCF positivo nos últimos 12 meses

6. Há alguma recompra de ações?, Significado = Sim

Se o número de ações hoje

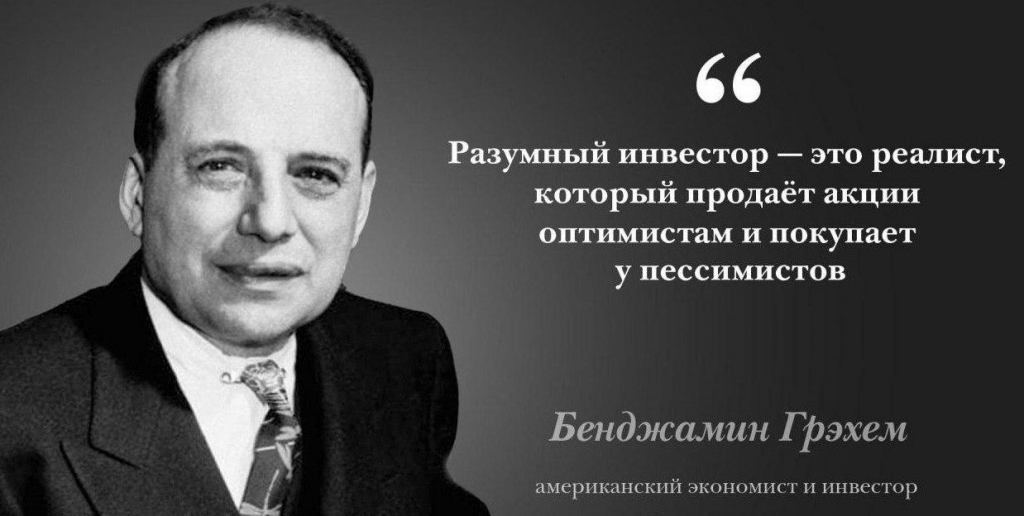

Pontuação de Benjamim Graham

1. Tamanho adequado da empresa, Nota = 5/10 (9.139675, LTM)

2. Posição financeira estável (ativo circulante/passivo circulante), Nota = 10/10 (-0.21 LTM)

O ativo circulante deve ser pelo menos o dobro do passivo circulante

3. Lucro estável, Nota = 10/10

A empresa não deve ter sofrido perdas nos últimos 10 anos

4. Histórico de dividendos, Nota = 5.7/10

A empresa deve pagar dividendos por pelo menos 20 anos

5. Crescimento dos lucros (lucro por ação), Significado = 91.76%

O lucro por ação da empresa deve ter aumentado pelo menos 1/3 nos últimos 10 anos.

5.5. Crescimento do preço das ações, Significado = 0%

O preço das ações, como indicador do crescimento do lucro da empresa, deve aumentar pelo menos 1/3 nos últimos 10 anos

5.6. Crescimento de dividendos, Significado = 0%

O pagamento de dividendos, como indicador do crescimento do lucro da empresa, deverá aumentar em pelo menos 1/3 nos últimos 10 anos

6. Ótima relação preço/lucro, Nota = 5/10 (21.7 LTM)

O preço atual das ações não deve exceder o lucro médio dos últimos três anos em mais de 15 vezes

7. O valor ideal da relação preço/valor contábil, Nota = 1/10 (65.0 LTM)

O preço atual das ações não deve exceder o seu valor contábil em mais de 1,5 vezes

Partitura de Peter Lynch

1. Ativo circulante supera o do ano passado = 0.2806 > 0.2806

Comparação de ativos dos últimos 2 anos.

2. Redução da dívida = 0 < 0

Reduzir a dívida nos últimos anos é um bom sinal

3. Excesso de dívida de caixa = 3.14 > 0

Se o caixa ultrapassar o peso da dívida, é um bom sinal, o que significa que a empresa não está à beira da falência.

4. Há alguma recompra de ações? = Não

Se o número de ações hoje

5. Aumento do lucro por ação = 291.26 > 291.26

Aumento do lucro por ação em relação ao ano anterior.

6. Avaliação de P/E e EPS versus preço = 3203.9 < 3252

Se o P/E e o lucro por ação forem inferiores ao preço da ação, então a ação está subvalorizada (consulte “O Método Peter Lynch”, página 182)

Estratégia de dividendos

1. Dividendo atual = 171.9 ₽.

1.5. Rendimento de dividendos = 4.1% , Nota = 4.1/10

2. Número de anos de crescimento de dividendos = 0 , Nota = 0/10

2.1. Número de anos recentes em que a percentagem de dividendos aumentou = 3

2.2. company.analysis.number_of_years_of_dividend_payment = 3

3. DSI = 0.58 , Nota = 5.83/10

4. Crescimento médio dos dividendos = 36.19% , Nota = 10/10

5. Porcentagem média por 5 anos = 2.54% , Nota = 2.54/10

6. Porcentagem média para pagamentos = 61.67% , Nota = 10/10

7. Diferença com setor = 4.77, Média da indústria = -0.6672% , Nota = 0/10

Política de dividendos Диасофт

Coeficiente beta

β > 1 – a rentabilidade (bem como a volatilidade) desses títulos é muito sensível às mudanças do mercado.

β = 1 – a rentabilidade desse título mudará igualmente com a rentabilidade do mercado (índice de ações);

0 < β < 1 – com tal beta, os ativos estão menos expostos ao risco de mercado e, como resultado, menos voláteis.

β = 0 – não há ligação entre o título e o mercado (índice) como um todo;

β < 0 – o rendimento dos títulos com beta negativo segue direções opostas ao mercado.

β = -0.42 - para 90 dias

β = 2.95 - para 1 ano

β = 1.65 - para 3 ano

Índice Altman

Em 1968, o professor Edward Altman propôs seu agora clássico modelo de cinco fatores para prever a probabilidade de falência de empresas.

Z = 1,2*X1 + 1,4*X2 + 3,3*X3 + 0,6*X4 + X5

X1 = Capital de Giro/Ativos, X2 = Lucros/Ativos Retidos, X3 = Receita Operacional/Ativos, X4 = Valor de Mercado das Ações/Passivos, X5 = Receita/Ativos

Se Z > 2,9 – zona de estabilidade financeira (zona “verde”).

Se 1,8 < Z <= 2,9 – zona de incerteza (zona “cinza”).

Se Z <= 1,8 – zona de risco financeiro (zona “vermelha”).

Índice Altman, Z = 1.2 * 7.06 + 1.4 * 0.35 + 3.3 * 0.46 + 0.6 * -0.39 + 1.06 = 11.332

Índice de Graham

NCAV = 261.63 por ação (ncav/market cap = 5%)

Net Current Asset Value, NCAV = Total Current Assets – Total Liabilities

Preço = 3252

subvalorizado = 1242.98%

compre por 50-70% (faixa de preço: 130.82 - 183.14), mais de 100% caro

Dados

NNWC = 190.56 por ação (nnwc/market cap = 3%)

Net-net Working Capital (NNWC) = Cash and short-term investments + (Receivables * 75%) + (Inventory * 50%) - Total liabilities

Preço = 3252

subvalorizado = 1706.55%

compre por 50-70% (faixa de preço: 95.28 - 133.39), mais de 100% caro

Dados

Total Liabilities/P = 0.0416

Total Liabilities/P = 2.53376 / 60.844

O coeficiente Passivo Total/P deve ser inferior a 0,1

P/S = 3.3

P/S = Capitalização / Receita

A relação P/S deve estar entre 0,3 e 0,5.

Com base em fontes: porti.ru