Blogues

Чем запомнилась неделя: всплеск интереса к ОФЗ и сильный рубль

T-Investments

T-InvestmentsМакро

Россия

РУБЛЬ

Российский рубль силен как никогда

Биржевой курс рубля к юаню находился в диапазоне 11–11,3 руб./юань, а в пятницу опустился до минимальных значений с июня — ниже 11 руб./юань.

Официальный курс рубля к доллару, установленный ЦБ, составил 81–83 руб./доллар против 84–86 руб./доллар неделей ранее.

Официальный курс рубля к евро, установленный ЦБ, вернулся на уровни ниже 94 руб./евро и завершил неделю около 92 руб./евро после локального повышения на предыдущей неделе.

Курс рубля получил дополнительную поддержку благодаря росту ожиданий геополитического урегулирования конфликта на Украине. Кроме того, приближается налоговый период, который в этом месяце будет увеличен за счёт квартальных выплат налога на дополнительный доход от добычи углеводородного сырья.

Даже с учётом этих факторов и несколько подросших цен на нефть рубль остаётся очень крепким. Поэтому делать ставки на его дальнейший рост сложно. Рынок ожидает ослабления, хотя оно, вероятно, и отодвигается на следующий месяц.

Регуляторы, похоже, тоже считают коррекцию вопросом времени: Минфин и ЦБ так и не договорились о мерах, которые могли бы снизить избыток валюты на рынке — например, о приостановке продаж валюты со стороны Банка России и смягчении условий по обязательной конвертации экспортной выручки.

МАКРОЭКОНОМИКА

Риторика ЦБ остаётся мягкой

Статистика за неделю

Недельная инфляция на 14 апреля замедлилась до 0,11% после 0,16% неделей ранее. Лидерами роста остаются овощи и туристические услуги, в то время как непродовольственные товары замедлялись сильнее других.

Индекс цен производителей в промышленности в марте показал неожиданное замедление — годовой рост снизился с 10% до 5,9% г/г.

Инфляционные ожидания населения немного выросли в апреле после двух месяцев снижения — до 13,1% против 12,9% ранее (это ожидаемый рост цен на 12 месяцев вперёд).

Ценовые ожидания компаний, напротив, продолжают улучшаться третий месяц подряд. Ожидаемое бизнесом повышение цен на трёхмесячный горизонт приблизилось к цели ЦБ, составив 4,6% в годовом выражении — это лучший уровень с лета 2023 года.

Оценки текущего бизнес-климата ухудшаются третий месяц подряд, достигнув минимума с 2022 года. Впервые за три года бизнес отметил снижение загрузки производственных мощностей. Оценки потребности в найме остались стабильными — после периода устойчивого роста в 2023–2024 годах.

Острая фаза неопределённости, связанная с развитием глобальных тарифных войн и геополитикой, оправдывает выжидательную позицию со стороны Банка России.

Мы считаем, что наиболее вероятным решением по ключевой ставке 25 апреля будет её сохранение на уровне 21% при нейтральном сигнале. В то же время накапливаются аргументы в пользу начала цикла снижения ставки уже в июне. Мы сохраняем прогноз по ключевой ставке на конец 2025 года в диапазоне 13–16%.

США

Ставки вниз? Рынок надеется, ФРС — нет

Розничные продажи в марте заметно ускорились в соответствии с ожиданиями роста спроса перед введением пошлин — на 4,6% г/г (в феврале — 3,5% г/г).

Однако промышленное производство замедлилось: рост составил лишь 1,3% г/г против 1,5% в феврале. Текущая статистика лишь отражает инфляционные ожидания потребителей и компаний. Будущее состояние экономики США на фоне введения пошлин остаётся неопределённым.

Несмотря на риски замедления экономического роста, ФРС не спешит смягчать риторику и воздерживается от намёков на снижение ставки, ожидая проявления эффекта от новых торговых барьеров. Пауэлл заявил, что масштаб введённых пошлин значительно превысил ожидания Федрезерва, инфляционные последствия могут быть существенными, и, по мнению ФРС, в текущем году нет пространства для снижения ставки. Более того, регулятор допускает возможность её повышения в 2025 году.

Тем не менее, рынок остался скептичен: инвесторы по-прежнему закладывают в цены ожидания четырёх снижений ставки по 25 б.п. до конца 2025 года.

Еврозона

ЕЦБ продолжает цикл смягчения

ЕЦБ оправдал ожидания рынка и в седьмой раз подряд снизил ставки на 25 б.п., до 2,25% по депозитам.

Регулятор оценивает введение пошлин со стороны США как шок спроса, что ухудшает экономические перспективы еврозоны и требует стимулирующих мер.

Замедление инфляции происходит в соответствии с прогнозами регулятора. Инфляция приближается к целевому уровню 2% (2,2% в марте).

Рынок продолжает ожидать дальнейшего снижения ставок в этом году — до пяти снижений по 25 б.п.

Китай

Экономика Китая разгоняется: пошлины подстегнули спрос

Промышленное производство в марте значительно превысило ожидания: рост составил 7,7% г/г против прогноза 5,9% г/г (в феврале — 5,9% г/г).

Розничные продажи также оказались существенно лучше ожиданий — 5,9% г/г при прогнозе 4,2% г/г (в феврале — 4% г/г). Ускорение связано с повышением деловой активности перед введением пошлин, которые могут существенно осложнить доступ на рынок.

ВВП Китая в первом квартале 2025 года вырос на 5,4% г/г при ожиданиях 5,2% г/г.

Рынок российских облигаций

ОФЗ

За прошедшую неделю мы не увидели сколько-либо значимой динамики в доходностях государственных облигаций — изменения были минимальными:

Краткосрочные доходности (до одного года) продемонстрировали снижение в пределах 36 б.п.;

Доходности на промежутке от 2 до 7 лет практически не изменились (колебания не превысили 6 б.п.);

На длинном конце кривой (с погашением от 10 лет) доходности, напротив, выросли на 9–13 б.п.

Индекс гособлигаций RGBI подрос на 0,9% за неделю, что превысило результаты прошлой недели.

Аукционы Минфина

Прошедшие в среду аукционы ОФЗ показали сильный результат после нескольких крайне скромных недель. Минфин разместил два долгосрочных выпуска:

ОФЗ 26242 были размещены на ₽50 млрд со средневзвешенной доходностью 16,43% годовых при спросе, превысившем ₽65,8 млрд;

ОФЗ 26248 разместили на ₽62,1 млрд при спросе ₽130,8 млрд, средневзвешенная доходность к погашению составила 16,1% годовых.

Во втором квартале Минфин сохраняет планы по размещению ОФЗ на сумму 1,3 трлн рублей по номиналу. Несмотря на сильные аукционы в среду, общий объём размещений пока лишь немного превысил ₽152 млрд. В 2025 году по плану необходимо привлечь рекордные ₽4,78 трлн. Напомним, по заявлениям представителей министерства, в текущем году приоритет будет отдаваться размещению длинных выпусков с фиксированным купоном.

Корпоративные облигации

Сбор заявок по облигациям ПКБ серии 001Р-07 предварительно откроется 22 апреля.

Срок обращения — 3 года

Купонный период — 30 дней

Тип купона — фиксированный

Ориентир ставки купона — не выше 25% годовых (доходность — не выше 28,08% годовых)

Рейтинги эмитента:

ruA- / Стабильный — Эксперт РА (09.07.2024)

A.ru / Стабильный — НКР (06.02.2025)

Агентства обосновывают рейтинг сильной позицией ПКБ на рынке коллекторских услуг, слабым риск-профилем отрасли, высокими рыночными позициями, приемлемой ликвидностью, низкой долговой нагрузкой, высокой рентабельностью и удовлетворительной оценкой корпоративных рисков.

Акрон предварительно откроет книгу заявок по облигациям серии БО-001Р-08 объёмом до $200 млн 21 апреля.

Срок обращения — около 2,5 лет

Купонный период — 30 дней

Тип купона — фиксированный

Ориентир ставки купона — не выше 8,75% годовых

Амортизация — по 50% в 28-м и 31-м купонных периодах

Рейтинги эмитента:

ruAA / Стабильный — Эксперт РА (06.12.2024)

AA.ru / Стабильный — НКР (29.01.2025)

Агентства отмечают высокие позиции Акрона на российском рынке минеральных удобрений, умеренно высокую оценку риск-профиля отрасли, сильные рыночные и конкурентные позиции, высокий уровень рентабельности, низкую долговую нагрузку, высокую ликвидность и низкий уровень корпоративных рисков.

Сдерживающими факторами являются высокая волатильность цен на минеральные удобрения, низкая устойчивость рынка и повышенная концентрация активов компании.

Книга заявок по дополнительному выпуску №1 облигаций «Полипласт» серии П02-БО-03 объёмом $10 млн с расчётами в рублях откроется 23 апреля. Будет доступна покупка уже обращающихся бумаг по цене, близкой к номиналу.

Параметры выпуска:

Срок обращения — около 1,9 года

Купонный период — 30 дней

Тип купона — фиксированный

Ставка купона — 13,7% годовых

Рейтинг эмитента:

A-.ru / Стабильный — НКР (13.11.2024)

Агентство обосновывает рейтинг:

лидирующими позициями на российском рынке строительных химикатов;

существенной долей и хорошей диверсификацией экспортной выручки;

высокой рентабельностью на операционном уровне;

Сдерживающим фактором выступает повышенная долговая нагрузка на фоне значительных расходов по инвестиционной программе. Агентство ожидает снижения абсолютного долга с 2027 года.

ЯТЭК выкупила по оферте облигации серии 001Р-03 в количестве 4 939 203 шт. по номинальной стоимости. Ранее мы позитивно оценивали кредитное качество эмитента и отмечали его выпуски как подходящие для включения в портфель. В ближайшее время мы актуализируем свою оценку его долговых обязательств.

Товарные рынки

Нефть

Нефть выросла по итогам недели: Brent — на 4,7%, WTI — на 3,7%.

В начале недели котировки демонстрировали неоднозначную динамику: давление оказывали ежемесячные отчёты ОПЕК и МЭА, указывающие на замедление темпов роста мирового спроса на нефть. Поддержку рынку оказывали осторожные сигналы деэскалации в отношениях между США и Китаем.

С середины недели нефть резко перешла к росту: запасы бензина и дистиллятов в США снизились сильнее ожиданий аналитиков, а также были введены новые американские санкции на поставки иранской нефти.

Газ

Европейский газ (TTF) завершил неделю с ростом на 6,6%.

Темпы отбора газа из хранилищ в апреле на 48% выше по сравнению с прошлым годом, тогда как темпы закачки на 14% ниже. Общий уровень запасов в странах еврозоны остаётся на 42% ниже прошлогоднего значения. На рынке сохраняется неопределённость в отношении поставок российского и американского газа, что находит отражение в ценовой динамике.

Американский газ (Henry Hub) за неделю подешевел на 8,2%.

Котировки достигли минимального уровня за 9 недель: погодные условия в стране улучшаются, среднесуточная добыча газа в апреле превысила рекордные показатели марта, а запасы продолжили рост.

Металлы

Спотовая цена на золото по итогам недели выросла на 2,8% н/н, продолжая обновлять исторические максимумы — котировки превысили $3 300 за унцию. Объявленные Дональдом Трампом пошлины вызвали рост спроса на защитные активы, что позитивно сказывается на стоимости золота.

Основные промышленные металлы по итогам недели преимущественно продемонстрировали рост:

медь — +0,9% н/н;

никель — +4,3% н/н;

алюминий — −0,8% н/н.

Поддержку промышленным металлам оказывает решение Дональда Трампа временно снизить пошлины для большого числа стран до 10% на 90 дней. Дополнительный позитив обеспечили сильные данные по ВВП Китая за первый квартал 2025 года и промышленному производству за март — это усилило ожидания роста спроса на металлы.

Рынок акций

США

Американские фондовые индексы не продемонстрировали существенной динамики на прошлой неделе. S&P 500 показал незначительный рост, тогда как Nasdaq скорректировался на 0,3%. Лучше рынка выглядел сектор «Энергоносители» (+6% н/н), восстанавливаясь на фоне роста цен на нефть. Среди лидеров роста были Halliburton и APA Corp — акции обеих компаний выросли более чем на 10%. Также в числе лидеров оказался сектор «Материалы» (в частности, Mosaic).

Сезон отчётностей за первый квартал 2025 года продолжается. На текущий момент отчитались 59 компаний из индекса S&P 500, половина из которых — представители финансового сектора. Средний рост прибыли среди отчитавшихся финансовых компаний составил 8,5% и 9 из 10 превзошли консенсус-прогноз по прибыли.

Отрицательную динамику показали акции крупнейших разработчиков полупроводников — Nvidia и AMD. Котировки компаний снизились в середине недели на фоне ужесточения экспортного контроля со стороны властей США, ограничивших поставки чипов (H20 у Nvidia и MI308 у AMD) в Китай.

Гонконг

Индекс Hang Seng по итогам недели вырос на 2,3% н/н.

В начале недели рынок позитивно отреагировал на решение Дональда Трампа отменить импортные пошлины на смартфоны, компьютеры и другую электронику. Дополнительную поддержку индекс получил на фоне ожиданий новых стимулирующих мер со стороны властей КНР, которые могут быть направлены на поддержку экономики в условиях торговой войны с США.

Также на неделе были опубликованы данные по ВВП Китая за I квартал 2025 года, а также по промышленному производству и розничным продажам за март. Все три показателя превзошли консенсус-прогнозы аналитиков.

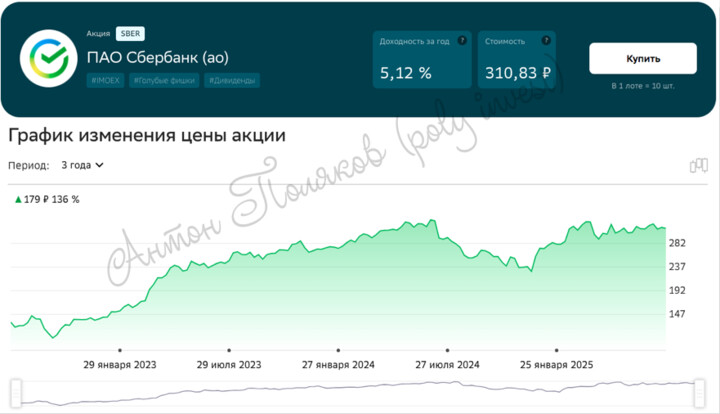

Россия

Индекс Мосбиржи торговался в течение недели в относительно узком диапазоне — 2700–2900 пунктов. К вечеру пятницы индекс прибавил 2,3% н/н, а индекс РТС — 6,0% н/н благодаря укреплению рубля до 11 за юань. В середине недели состоялась встреча европейских лидеров по урегулированию конфликта на Украине. По её итогам США сообщили как о возможном снятии санкций с российской экономики, так и о потенциальном выходе из переговорного процесса.

НОВАТЭК опубликовал операционные результаты за I квартал 2025 года: добыча и реализация газа стабильны, переработка газового конденсата выросла на 59,9% г/г. Аналитики Т-Инвестиций сохраняют нейтральный взгляд на акции из-за санкционных рисков.

Золото продолжает обновлять исторические максимумы, котировки превысили $3 300 за унцию, с начала года рост составил 23%. Аналитики ожидают рост до $3 350 за унцию к концу 2025 года, но при усилении глобальной неопределённости цены могут пойти ещё выше.

МКБ увеличил активы и кредитный портфель в 2024 году, но прибыль сократилась почти на 65%. Высокие ставки и рост просрочки вызывают вопросы к устойчивости бизнеса, взгляд на акции — нейтральный.

Займер показал умеренно позитивные операционные результаты в первом квартале: рост объёмов выдач поддержан сегментом рассрочек. Решение по дивидендам ожидается в мае.

Облигации: доходности перешли к стабилизации, но сохраняется неопределённость из-за торговых войн. Мы по-прежнему рекомендуем длинные ОФЗ с фиксированным купоном и выделяем выпуск МТС Банка как интересный краткосрочный вариант.

Эн+ завершил 2024 год с ростом в энергетике, но страдает от слабости металлургического сегмента. Акции торгуются близко к историческому мультипликатору EV/EBITDA, драйверов роста в среднесроке не видно.

X5 Retail Group показал уверенный рост выручки и расширение торговой площади на 8,7% г/г. По нашим расчётам, возможная дивдоходность за 12 месяцев может составить до 35%, целевая цена — 3850 руб.

Банк Санкт-Петерубрг отчитался по РСБУ: рентабельность капитала — 30,5%, рост прибыли обеспечен увеличением выручки и снижением расходов. Ожидается выплата дивидендов в размере 29,72 рубля на акцию (доходность — 7,7% за полгода).

ПИК продолжает рост выручки, но снижается прибыльность. Существенно сокращена долговая нагрузка, однако на фоне слабого рынка недвижимости акции сохраняют нейтральную оценку. Мы рекомендуем обратить внимание на валютный выпуск с фиксированной ставкой купона.

ММК опубликовал производственный отчёт за первый квартал, рост объёмов сопровождается слабыми ценами и влиянием ремонтов. Дивиденды за второе полугодие 2024 года маловероятны, взгляд на акции — негативный.

Юнипро накапливает прибыль, но не платит дивиденды, направляя средства на стройку. В 2025 году ожидается снижение выручки и EBITDA, акции выглядят переоценёнными.

НЛМК показал сильную выручку, но слабую EBITDA и FCF из-за роста затрат. Дивиденд за 2024 год может составить 14,2 руб., акции остаются фаворитом отрасли, таргет — 180 руб.

Ростелеком переживает волатильность, связанная с геополитикой и сменой дивполитики. Ожидаемый дивиденд: 3,5 рубля на обыкновенную и 6,2 рубля на привилегированную акцию.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

Comentários (13)

Postagens relacionadas

SFA3

SFA3

Привет 👋 Стратегия "Супер ленивый инвестор". Разбор # 10. Аэрофлот #AFLT . Если читаешь этот пост не забудь поставить 👍 Это мотивирует меня выпускать подобные посты.

...

Poly_invest

Poly_invest

Упрощение перевода активов между депозитариями, «игрушки» обогнали Газпром по капитализации, фавориты 3 квартала, смена собственника БКС

*ЦБ упростит переводы бумаг между депозитариями с осени 2026 года

Пронин привел ряд мер, которые в основном касаются междепозитарных Me2Me-переводов, то есть когда частный инвестор переводит бумагу сам себе от одного брокера к другому:...

Easytoinvest

Easytoinvest

👎ПСБ не ждет роста акций в 3 квартале 2025 года

Аналитики ПСБ опубликовали свое видение движения фондового рынка России в 3 квартале 2025 года. Прогнозы не внушают излишнего оптимизма, ведь экономика нашей страны замедляется. Высокая ключевая ставка сильно охладила рынок, причем настолько сильно что рынок может простудиться и в таком заболевшем состоянии не дотянуть даже до прогнозного роста в 2,5% за 2025 год.

...

MAX Bater papo

MAX Bater papo

Denar1

19 abril 00:03