📈 Мощный отскок в акциях застройщиков. Разворот начался?

Начну с позитивного:

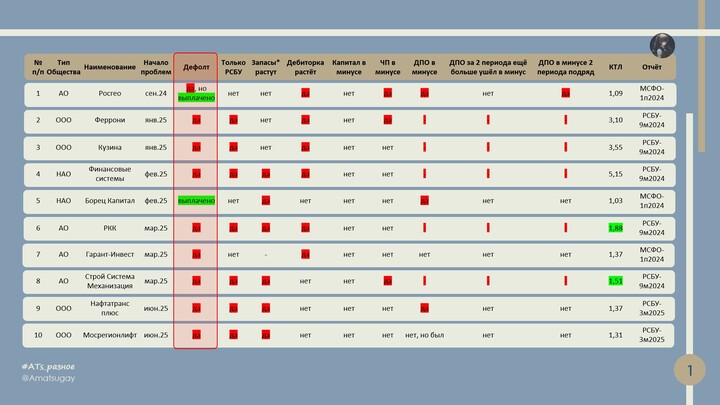

✅ Не жду того, что весь сектор рухнет, а по облигациям девелоперов начнутся массовые дефолты. Как по мне, с облигациями крупных публичных застройщиков всё должно быть нормально. Крупные компании всегда могут привлечь капитал с помощью доп. эмиссии (МВидео и Сегежа - хорошие этому примеры).

👆 Самолет вообще планирует произвести выкуп облигаций на 10 млрд р (правда цены выкупа будут известны позднее).

✅ Из всего сектора очень дорого смотрятся только АПРИ и

#PIKK

#PIKK ПИК. Остальные компании (

#SMLT

#SMLT Самолет,

#LSRG

#LSRG ЛСР, Эталон) оценены нормально или даже дешево. Однако расти им есть сейчас куда только если реально скоро произойдет сильное снижение ставки, будут переговоры или что-то подобное.

Теперь о проблемах:

❌ Ставка остается высокой, массовой льготки больше нет. Операционные и финансовые результаты за 4кв2024 и 1кв2025 однозначно будут слабыми (это разбирали в обзорах).

👆 Будет уже отлично, если на уровне скорректированной чистой прибыли в 4кв2024 хотя бы кто-то из застройщиков покажет +.

❌ Восстановление рынка будет долгим и будет отлично, если прибыли компаний сектора восстановятся до пиковых значений за 2-3 года.

Драйверов роста цен на недвижимость кроме девальвации нет, а вот издержкам еще есть куда расти.

Вывод:

Вполне справедливым можно считать отскок в акциях Самолета, так как они упали в 5 раз (и в моменте даже торговались ниже цены IPO, хотя бизнес с тех пор реализовал стратегию роста). Вполне возможно, что это было дно.

Что касается остальных застройщиков, то вероятность обновить лои намного выше.

👆 Если смотреть глобально, то наиболее вероятно, что акции застройщиков будут несколько лет болтаться около текущих значений.

Лично я застройщиков, металлургов и банковский сектор в ближайшее время планирую обходить стороной. Рисков много, а потенциальная доходность не впечатляет. Мой фокус смещен в нефтегаз, ИТ и, возможно, начну немного покупать фарму.

Всем хорошего дня ❤️

Не является индивидуальной инвестиционной рекомендацией

MAX

MAX