Notícias

MoneyManifesto

MoneyManifesto

🧠 Эффект «я всегда прав»: как мышление мешает зарабатывать на инвестициях

Инвестиции — это не только про цифры, графики и стратегии. Это ещё и про психологию. Наш мозг устроен так, что часто мешает нам принимать рациональные решения. Одна из главных ловушек — когнитивные искажения

❓Что это вообще такое?

...

MoneyManifesto

MoneyManifesto

📊 Как часто пересматривать инвестиционный портфель: раз в месяц или раз в год?

Инвестиционный портфель — это не камень, который один раз положил и забыл. Мир меняется: экономика, ставки, компании, ваши собственные цели. Если ничего не пересматривать, легко оказаться с набором активов, который уже не подходит под ваши задачи. Но возникает вопрос: как часто этим заниматься? Давайте разберёмся.

...

MoneyManifesto

MoneyManifesto

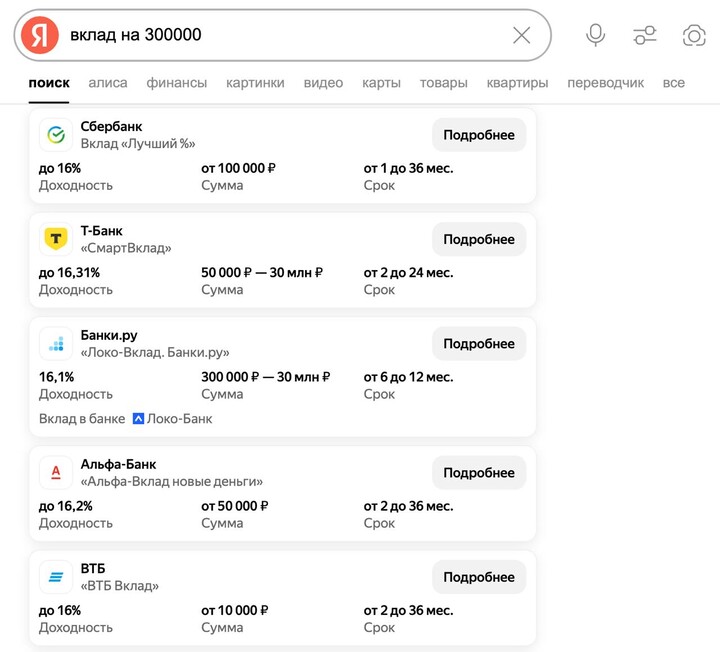

💰 Что такое банковский вклад и как он работает

Вклад — это один из самых простых и популярных способов сохранить деньги и заработать проценты. По сути, это договор между вами и банком: вы размещаете деньги на определённый срок, банк ими пользуется (например, выдаёт кредиты), в конце срока возвращает вам сумму + проценты

...

MoneyManifesto

MoneyManifesto

💼 Почему усреднение вниз — не всегда хорошая идея

Усреднение вниз — это покупка дополнительных акций, когда их цена падает, чтобы снизить среднюю цену владения. Например, вы купили бумаги по 100 ₽, они упали до 80 ₽ — докупив ещё, вы снизите среднюю цену примерно до 90 ₽. На первый взгляд это кажется логичным: средняя цена ниже, и при росте обратно до ~90 ₽ вернуть свои деньги будет легче. Однако на практике такая тактика ...

MoneyManifesto

MoneyManifesto

🏦 Зачем следить за ставкой ФРС и инфляцией в США, если вы инвестируете в России

Федеральная резервная система США (ФРС) – это центральный банк США. Его ключевой инструмент – процентная ставка (ставка по федеральным фондам), которая определяет, под какой процент банки дают деньги друг другу. Изменяя эту ставку, ФРС регулирует стоимость кредитов и темпы инфляции. Поскольку экономика США – крупнейшая в мире, действия ФРС ...

MoneyManifesto

MoneyManifesto

💸 Как не переплатить за облигацию: НКД, цену и реальную доходность

Новичкам облигации кажутся простыми: купил — и получай купоны. Но если не учесть нюансы (НКД, цена, доходность), легко заплатить лишнее и недополучить прибыль. Объясняем, как этого избежать

📚 НКД – что это и зачем прибавляется к цене

...

MoneyManifesto

MoneyManifesto

🏦 Фондовый рынок за 5 минут: как всё устроено

Фондовый рынок — это площадка, где покупают и продают ценные бумаги: акции, облигации и другие инструменты . Он нужен компаниям, чтобы привлекать деньги на развитие, а инвесторам — чтобы получать доход

Основные участники торгов:

🔹Инвесторы – люди или организации, которые покупают ценные бумаги, чтобы заработать ...

MoneyManifesto

MoneyManifesto

📈 Дюрация портфеля, зачем она инвестору?

Дюрация облигации – это средний срок, за который инвестор вернет вложенные деньги, а также показатель процентного риска. Проще говоря, дюрация показывает, как изменится цена облигации при движении ключевой ставки. Если ставка ЦБ растет, цена облигации падает, при снижении ставки – растет. Причем изменение цены приблизительно пропорционально величине дюрации. Например, облигация с ...

MoneyManifesto

MoneyManifesto

📈 Ликвидность акций и как она влияет на вашу доходность

Ликвидность акции — это способность быстро купить или продать её по цене, близкой к рыночной. Этот показатель важен: от него зависит, насколько легко вы сможете выйти из инвестиции без убытка

🤔 Почему это важно

...

MoneyManifesto

MoneyManifesto

🌊 Волны Кондратьева: длинные экономические циклы

«Волны Кондратьева» – длинные экономические циклы (примерно 40–60 лет) чередующегося подъёма и спада мировой экономики. Теорию предложил в 1920-х годах экономист Николай Кондратьев, заметив, что экономика проходит путь от роста к кризису и обратно примерно за полвека. Обычно каждую волну связывают с технологическим рывком: смена ключевых технологий (пар, электричество, ИТ и ...

MAX Bater papo

MAX Bater papo