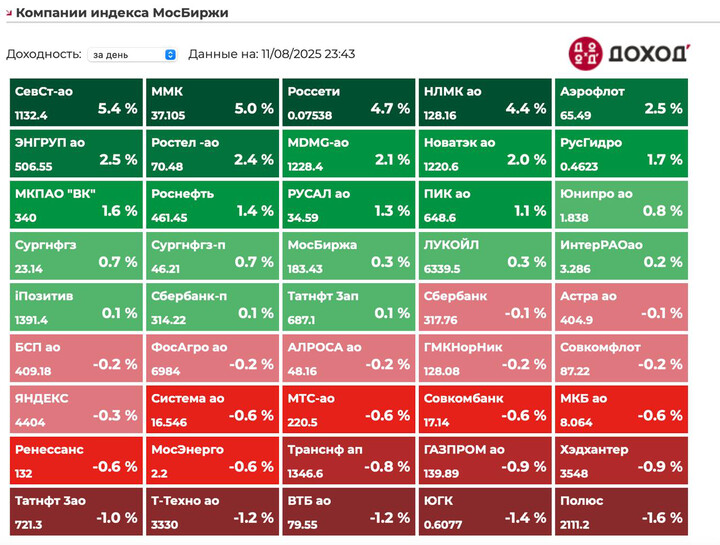

Рынок бодро откупили в ожидании саммита в Анкоридже. Варианты развития событий

Котировки индекса большую часть дня пребывали в минусе, но к вечеру удалось выбраться в плюс. Рост российского рынка поддержали слова министра финансов США, назвавшего встречу на Аляске "прелюдией" к новым переговорам. Однако накануне он предупредил: если саммит лидеров РФ и США пройдет неудачно, Вашингтон готов ужесточить санкционное давление ...

MAX Bater papo

MAX Bater papo

Comentários (149)

rusland2004

10 horas voltarhttps://www.forbes.ru/tekhnologii/543936-tehnika-bezopasnosti-rostelekom-kupil-ese-odnogo-razrabotcika-servisov-v-kiberbeze

Провайдер ИБ-решений ГК «Солар», входящий в состав «Ростелекома», стал владельцем 90% компании Hexway, развивающей системные решения для безопасной разработки софта, сообщили Forbes в «Солар» и подтвердила гендиректор и акционер Hexway Елена Кудакова. Кудакова, которой до сделки принадлежало 100% акций Hexway, остается владельцем 10%. «ИБ и продукты, которые мы создали в Hexway, для меня по-прежнему важны и интересны, — говорит она. — Я не собираюсь покидать компанию: оставшиеся 10% — это, скорее, символ моей вовлеченности и мотивация продолжать вкладывать опыт, идеи и ресурсы в развитие команды и бизнес».

Комплекс инструментов Hexway для тестирования на проникновение и выявления уязвимостей в системах (Pentest Suite) и управления безопасностью приложений (Application Security Posture Management, ASPM) позволяет находить бреши на ранних этапах разработки ПО. Так минимизируются риски компрометации и сокращается время на исправление ошибок, поясняют партнеры Hexway: «Это не только ускоряет выход продукта на рынок, но и снижает вероятность дорогостоящих инцидентов в дальнейшем».

sarychin

14 agosto 21:42sarychin

14 agosto 16:41Якутский жлоб

13 agosto 10:45хозяин тайги

13 agosto 10:31Intraday_everyday

6 agosto 16:14sarychin

5 agosto 15:55Правда дивы могут обломать этот бычий праздник! А спред - шикарен! 👍

rusland2004

4 agosto 09:50https://www.kommersant.ru/doc/7940510?from=doc_lk

rock-retiree (Z)

5 agosto 08:53sarychin

5 agosto 10:44bsv_sml

1 agosto 19:13https://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1893939

sarychin

5 agosto 16:20sarychin

29 julho 19:47rock-retiree (Z)

25 julho 18:31доля ростелека в портфеле стала примерно 3%.

сегодня дивы утвердили 🙂

Wist

21 julho 10:42Yash2

22 julho 07:46alek$

22 julho 09:13Wist

22 julho 09:58ВетеранЪ

22 julho 11:12dima.doktor

14 agosto 18:53rock-retiree (Z)

15 agosto 06:38сам пока не буду конвертировать - бумаги моложе трех лет, ндфл получится конский 😥

Michael Burry

15 julho 11:36https://frankmedia.ru/210319

Карабас-Барабас

16 julho 20:42Якутский жлоб

16 julho 20:48sarychin

10 julho 21:35sarychin

11 julho 10:31Стабильности нет!(С) Для кого то это хорошо, а для кого то плохо. У каждого свои интересы. Меня такая нестабильность несколько напрягает. Я не знаю что можно ожидать от акции в ближайшей перспективе. Так ИМХую.

Червонец_Сеятель

10 julho 10:36https://dzen.ru/a/aG4ZuLPC8BlH9D-T

Папкин инвестор

7 julho 16:22«Ростелеком» вернулся (https://www.kommersant.ru/doc/7855350) к планам запуска собственного онлайн‑магазина игр. Об этом сообщили три источника «Коммерсанта» на игровом рынке. Основной упор будет на игры российских студий. Некоторые из них уже адаптируются под операционную систему «Аврора». Игры готовят под планшеты с этой системой. Устройства планируют продавать в рознице.

Новый магазин рассматривается как аналог VK Play, но пока уступает ему по уровню. Главная техническая проблема — в ОС «Аврора» не хватает графических движков. Это мешает выпуску современных релизов. «Ростелеком» не стал давать комментарии по проекту.

rusland2004

3 julho 16:50РТК-ЦОД будет готов запустить IPO, когда рынок созреет для сделок, сейчас справедливой оценки не получить - глава компании Сергей Бочкарев — Интерфакс

"У нас примерно 3-месячная готовность для выхода, так как в 2024 году мы завершили все мероприятия по подготовке к IPO — в том числе преобразование в АО. Когда мы получим сигнал с рынка, у нас есть 3-месячный цикл, когда мы обязательно разместимся», — добавил он.

Beavis

3 julho 12:25Ed

23 junho 22:28Yash2

23 junho 16:36Этак к 20 рублям ближе.

Wist

23 junho 14:08https://www.e-disclosure.ru/portal/event.aspx?EventId=HRnQlYdlUE2mwgBy4s-A9hw-B-B

Отсечка 13 августа

rock-retiree (Z)

23 junho 19:04хорошо-то как! 🙂

Папкин инвестор

23 junho 14:062.71 РУБ /ОБЫЧКА

6.25 РУБ/ПРЕФ

ГОСА - 24 июля

Filimon

23 junho 14:23sarychin

23 junho 17:35Это надо будет иметь ввиду.

dima.doktor

23 junho 22:08Wist

23 junho 10:47Судя по всему, в этом году действительно будут разными дивы на префу и на обычку

sarychin

20 junho 10:54Intraday_everyday

19 junho 14:43Yash2

22 junho 16:18dch

18 junho 17:34ендиректор Ростелекома Осеевский: В Россию нужно не пускать обратно европейские и американские компании, которые ушли в 2022г

https://t.me/newssmartlab/93271

Ed

6 junho 22:55Бумага будет приносить 6-7% годовых, какие 50-60руб 🤦

sarychin

4 junho 12:59sarychin

4 junho 23:24rusland2004

27 poderia 15:28https://t.me/government_rus/21032

sarychin

27 poderia 10:02Садовник

25 poderia 17:07Садовник

22 poderia 07:23sarychin

21 poderia 14:10dima.doktor

21 poderia 16:06Filimon

24 poderia 21:34andrey061274

25 poderia 08:23Откуда у Вас инфа, про 12% на преф?

Filimon

25 poderia 23:06По новой политике див на преф это 10% от прибыли по РСБУ, но не менее чем на обычку.

Прибыль за 2024 по РСБУ 54 млрд, див на преф 6.27 руб, всё по уставу , а вот на обычку див около 3 руб

Мефистофель

16 poderia 14:01Yash2

20 poderia 16:06При этом доходность только снижается год от года и никогда не была хотя бы на уровне ставки рефинансирования ЦБ.

А теперь либо 2-3 рубля способны предложить, либо вообще отказаться от выплат.

Налетай, подешевело...

sarychin

20 poderia 23:39Мефистофель

22 poderia 11:38arsagera

16 poderia 12:57Ростелеком раскрыл консолидированную отчетность по МСФО и ключевые операционные показатели за 1 кв. 2025 г.

См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i_novye_tehnologii/rostelekom/itogi-1-kv-2025-g-vysokii-dolg-ne-pozvolil-pokazat-rost-pribyli

Выручка компании выросла на 9,4% до 190,1 млрд руб., главным образом, вследствие результатов мобильного бизнеса, цифрового кластера ЦОД и облачных сервисов, а также продвижения комплексных цифровых продуктов в сегменте B2B/G.

В посегментном разрезе отметим рост доходов мобильного бизнеса до 69,6 млрд руб. (+8,7%), связанный с ростом потребления мобильного интернета, активным проникновением пакетных предложений и переходом на новые тарифы.

Помимо этого продолжает расти новое направление – доходы от цифровых сервисов и облачных услуг, составившие 32,8 млрд руб. (+6,9%), что связано с продвижением инфраструктурных проектов для крупных корпоративных и государственных заказчиков, услуг дата-центров и облачных сервисов, предоставлением услуг интернет-видеотрансляции.

Доходы от услуг телевидения прибавили 6,6% и составили 13,7 млрд руб. на фоне положительной динамики абонентской базы Wink (сочетает возможности IPTV и онлайн-

кинотеатра), выросшей на 2,6% и увеличения ARPU на 3,9%.

Рост выручки до 28,7 млрд руб. (+8,6%) показал сегмент ШПД при увеличении абонентской базы на 4,0% и ARPU на 4,4%.

Продолжает снижаться выручка по некогда основному направлению – фиксированной телефонии, составившей 9,3 млрд руб. (-8,7%) за счет сокращения количества абонентов на 11,1%.

Операционные расходы Ростелекома за отчетный период выросли на 10,5% и составили 156,9 млрд руб. Существенную динамику продемонстрировали расходы на персонал, выросшие до 52,9 млрд руб. (+15,5%) на фоне наращивания численности в цифровых кластерах и индексации вознаграждения сотрудникам. Затраты на материалы, ремонт и обслуживание увеличились на 13,1% до 13,3 млрд руб. в связи с влиянием инфляционных факторов. Прочие расходы возросли на 21,1% до 35,0 млрд руб., что было обусловлено высоким уровнем затрат по инфраструктурным проектам для крупных корпоративных и государственных заказчиков, сопровождающихся ростом соответствующих доходов, а также ростом расходов на маркетинг и продвижение.

В итоге операционная прибыль выросла на 4,5%, составив 33,2 млрд руб.

В блоке финансовых статей по-прежнему доминируют процентные расходы, составившие 29,9 млрд руб., против 18,2 млрд руб. годом ранее. Совокупный долг компании с учетом арендных обязательств вырос с начала года на 1,6% до 735,3 млрд руб., из которых 582,4 млрд руб. приходится на финансовый долг.

Эффективная ставка налога на прибыль снизилась с 17,1% до 5,5% , что было обусловлено применением инвестиционного налогового вычета и льготной налоговой ставки рядом дочерних компаний. С учетом прибыли, приходящейся на неконтрольные доли участия в размере 812 млн руб., чистая прибыль Ростелекома сократилась на 42,3% до 6,0 млрд руб.

Среди прочих моментов отчетности отметим увеличение капитальных вложений на 14% до 43,9 млрд руб., отразившее погашение задолженности по проектам, завершенным в 2024 году. Величина свободного денежного потока сократилась с 23,4 млрд руб. до 20,8 млрд руб. на фоне восстановления инвестиционной активности, а также увеличения процентных платежей.

В текущем году Ростелеком планирует представить стратегию развития на период до 2030 г., которая может включать в себя вывод на IPO ряда своих дочерних компаний. В наших прогнозах мы закладываем выход Ростелекома на триллионный уровень выручки к 2028 г., а также приближение величины чистой прибыли к уровню 80-90 млрд руб.

По итогам вышедшей отчетности мы несколько снизили прогноз прибыли на текущий и последующие годы компании, увеличив размер финансовых расходов. В итоге потенциальная доходность акций компании сократилась.

См. таблицу: https://bf.arsagera.ru/svyaz_telekommunikacii_i_novye_tehnologii/rostelekom/itogi-1-kv-2025-g-vysokii-dolg-ne-pozvolil-pokazat-rost-pribyli

В настоящий момент акции Ростелекома торгуются исходя из P/E 2025 около 7,1 и входят в ряд наших диверсифицированных портфелей.

___________________________________________

Телеграм канал: https://t.me/arsageranews

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/kniga_ob_investiciyah_i_upravlenii_kapitalom/?utm_source=post&utm_campaign=Book&utm_medium=banner&utm_content=post_book_txt

Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZhNFAz0_T4gKWMAr3bXjOjN7LNG

rusland2004

15 poderia 11:27Кратко: бизнес компании – растет и развивается, показатели растут, но финансовые обязательства и урон от ключевой ставки бьет по чистой прибыли. Давайте разберем подробнее (данные) (https://www.company.rt.ru/ir/results_and_presentations/financials/IFRS/2025/1/).

🟢 Финансовые показатели

Все показатели год к году. Выручка группы увеличилась на 9,4% до 190,1 млрд руб. Если смотреть в разрезе основных бизнесов, то рост дохода составил от 6,6% до 8,7%, но целостно показатель составит 9,4%. При этом, на 46% снизилась чистая прибыль до 6,8 млрд руб., OIBDA выдержала и снизилась всего на 1%, на 22% вырос чистый долг компании, а соотношение долга к OIBDA увеличилось на 0,3 п.п. до 2,3. Свободный денежный поток стал отрицательным: -20,8 млрд руб. (падение на 44,2 млрд руб.).

Основная причина – ключевая ставка. Смотрим бухотчетность. Почти все показатели – в районе нормы. Мало того – операционная прибыль в плюсовом росте: 33,2 млрд. руб. против 31,8 млрд руб. годом ранее., при том, что виден рост себестоимости услуг и компания нарастила фонд оплаты труда, проще говоря – поднимают зарплаты (на 0,8 млрд руб.) Но, финансовые расходы выросли с 18,2 до 29,9 млрд руб., уплаченные проценты выросли с 17,8 до 31 млрд руб. Кредиты с плавающей ставкой – 43% портфеля.

По компании бьет экономическая ситуация. Как заявила зампрезидента Ростелекома, финансовый директор компании Анна Трегубенкова, компания сфокусируется на компенсации увеличения финансовых расходов за счет повышения внутренней эффективности и за счет оптимизации инвестпрограммы. При этом, судя по росту затрат на ФОТ, «оптимизация» персонала не коснётся.

🟢 Мобильный бизнес и потребительские услуги

Т2 растет. Выручка увеличилась на 9%, до 69,6 млрд руб. Это связано с ростом потребления мобильного интернета, расширением MVNO-партнерств и переходом пользователей на новые тарифные планы. Количество активных пользователей мобильного интернета выросло на 1,5%, при этом объем передаваемого трафика увеличился на 17%.

В сегменте фиксированного интернета наблюдался устойчивый рост абонентской базы, особенно среди домохозяйств, где количество пользователей ШПД по оптическим сетям достигло 12 млн человек (+7% год к году). ARPU (средний доход на пользователя) также увеличился на 3%, что говорит о повышении ценности предоставляемых услуг.

CAPEX составил 43,8 млрд руб. (+14%), но уточняется, что это следствие переноса платежей с IV кв. 2024 года. Выросла сеть ритейла на 200 точек (в основном, за счет нового региона – Ставрополя), а также на 400 БС выросло число станций в малых н.п. по УЦН.

🟢 Облачный бизнес

Выручка РТК-ЦОД выросла на 33% до 18,1 млрд руб., при этом OIBDA выросла на 7,3% до 7,4 млрд руб. На 22% выросло направление co-location, рост выручки по интеграционным ИТ-проектам в 1,5 раза. Расширена география PaaS, запущены сервисы для публичного облака «Защита сети на базе NGFW», «CommuniGate-single tenant», «ClickHouse – high availability».

🟢 Кибербез

Дочерняя структура «Солар» увеличила выручку от продуктов собственной разработки на 33%. Были запущены новые услуги, такие как «Архитектор комплексной кибербезопасности», а также обновлены флагманские продукты, включая межсетевой экран Solar NGFW 1.5. Услугами «Солара» пользуются более тысячи крупнейших корпораций страны.

https://t.me/telecommunal/6860

Ключ от финансовой стабильности Ростелекома - во многом в руках ЦБ.

Мефистофель

14 poderia 09:23Мефистофель

14 poderia 09:20Коломбо

11 poderia 17:41sarychin

12 poderia 01:10sarychin

30 poderia 23:10РТК ожил таки наконец. 😀

Карабас-Барабас

5 poderia 21:49Yash2

6 poderia 11:34Если эти хлопцы будут платить по 2-3 рубля дивидендов, то ну их нафиг.

И то ли будут, то ли не будут - тоже вопрос.

PVP

16 abril 14:13Менеджмент "Ростелекома" рекомендовал выплатить дивиденды за 2024 год

В компании при этом отказались уточнить их сумму

https://tass.ru/ekonomika/23698349

На префку вроде выходит 6,24 руб. По обычке дай боже 2-3 р.

Я Стал Зарабатывать На Бирже

16 abril 13:28Менеджмент Ростелекома предложил выплатить дивиденды за 2024 год, рекомендацию пока не раскрывает — президент компании Михаил Осеевский — Интерфакс

При этом глава компании напомнил, что прибыль «Ростелекома» в 2024 году снизилась по сравнению с предыдущим годом.

Мефистофель

15 abril 10:52Якутский жлоб

14 abril 20:39Якутский жлоб

14 abril 14:15dima.doktor

14 abril 14:30bsv_sml

11 abril 20:06"11 апреля 2025 года под председательством (зампреда Совбеза РФ, председателя совета директоров компании - прим. ТАСС) Дмитрия Медведева состоялось заседание совета директоров ПАО "Ростелеком". Совет директоров утвердил новую дивидендную политику на 2024-2026 отчетные годы (распространяется на выплаты дивидендов в 2025, 2026 и 2027 годах)", - сказано в сообщении

Так, согласно новой дивидендной политике, компания будет стремиться выплачивать совокупно не менее 50% от чистой прибыли МСФО.

https://tass.ru/ekonomika/23663867

Я Стал Зарабатывать На Бирже

11 abril 20:25Yash2

7 abril 09:50sarychin

9 abril 11:33dch

26 martha 01:25Правда, не на юг, а на российские решения. Ростелеком завершает масштабный проект по миграции виртуальной серверной инфраструктуры на отечественную платформу Basis Dynamix. Переход реализован в рамках стратегии импортозамещения и достижения технологического суверенитета. По состоянию на текущий момент переведено более 15 тысяч виртуальных серверов корпоративного центра и семи макрорегиональных филиалов, охватывающих более 120 тысяч сотрудников компании.

Миграция осуществляется с зарубежной платформы VMWare на российское решение, включенное в реестр отечественного программного обеспечения. Платформа Basis Dynamix сертифицирована по четвертому уровню доверия ФСТЭК и обладает встроенными механизмами информационной безопасности, включая шифрование, аутентификацию и контроль доступа.

Технологический переход позволяет оптимизировать ИТ-инфраструктуру, снизить операционные затраты на лицензирование и техническую поддержку, а также повысить эффективность управления вычислительными ресурсами.

Но, миграция – вещь не простая. Для обеспечения бесперебойной миграции, Ростелеком использует программные инструменты MIND Software, что позволяет осуществлять перенос до 300 виртуальных серверов еженедельно с минимальными простоями, что особенно важно при работе с mission critical системами.

Технический директор MIND Software Антон Груздев:

Благодаря открытой вовлеченной работе специалистов Ростелекома и постоянной обратной связи от них, мы с коллегами из «Базиса» смогли быстро адаптировать наше решение к особенностям инфраструктуры и условиям эксплуатации, добавить необходимые функции. Это позволило своевременно вывести проект на необходимый заказчику темп миграции.

™️ Телекоммуналка

руББль

20 martha 01:51Кроме того, около 55% транспорта «Почты России» уже превысило «сроки полезного использования».

«Как выглядят наши отделения, судя по тем обращениям, которые я регулярно получаю от депутатов Государственной думы, вы сами прекрасно знаете», — добавил Волков.

dch

18 martha 13:10Ростелеком планирует в 2025г установить в России несколько сотен отечественных базовых станций - президент компании Осеевский — ТАСС

Читать далее

👉 https://smartlab.news/i/143984

#RTKM

Yash2

19 martha 08:47Про остальное (надёжность, технические характеристики) даже не интересуюсь пока.