🤔 Еще одна причина для снижения ставки

В отчетах

#SBER

#SBER и

#VTBR

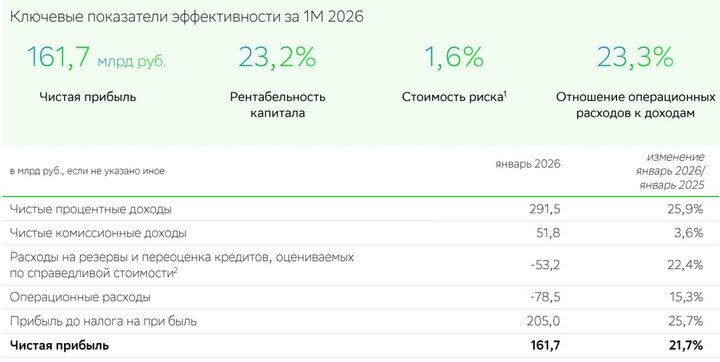

#VTBR уже мелькали данные по корпоративному кредитованию за втрой квартал. Портфель кредитов юрлиц у Сбера вырос на 0,7% с начала года, у ВТБ – на 3%. Розничное кредитование у обоих банков и в целом по сектору снизилось.

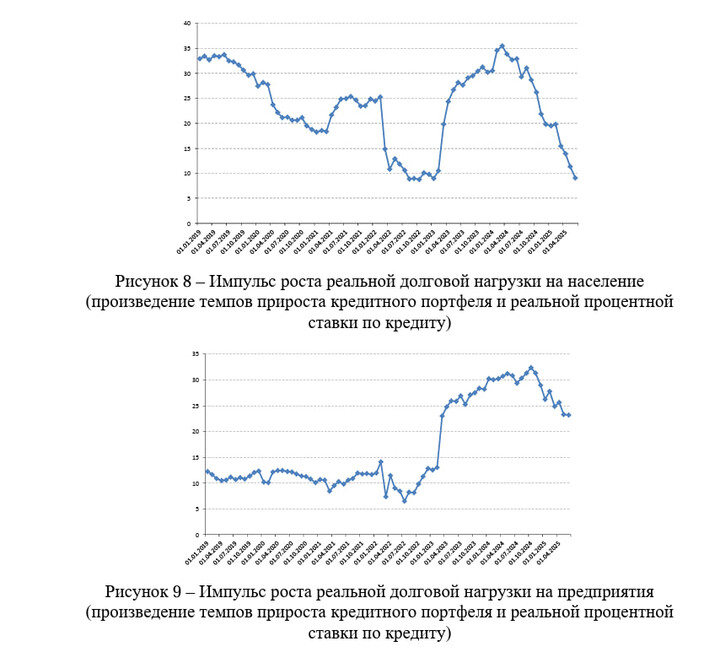

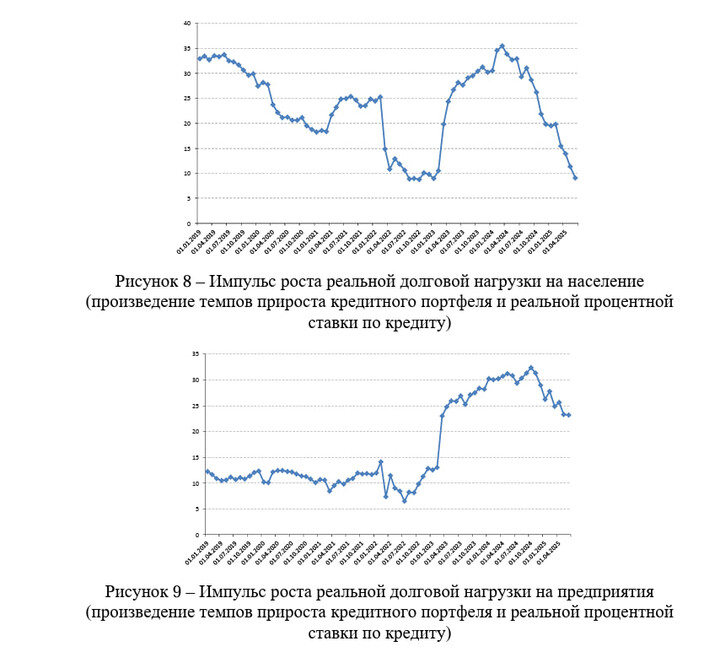

ЦМАКП объясняет подробнее эту тенденцию. Рост реальной долговой нагрузки на предприятия с пиков 2024 снизился незначительно и остается намного выше уровней 2019-2022. Если население при повышении ключевой ставки перешло от потребления к сбережению и депозитам, то бизнес так сделать не может. В условиях снижения спроса и недополучения выручки финансировать ранее взятые займы стало сложнее. Возрасло применение рефинанса, и компании до сих пор закрывают старые долги за счет новых с более высокой ставкой. В отчетах тех же

#MTSS

#MTSS,

#RTKM

#RTKM,

#KMAZ

#KMAZ видна эта тенденция.

☝️ Получается, жесткая ДКП смогла существенно охладить только потребительское кредитование. Темпы роста долговой нагрузки населения упали до минимумов 2022, когда в экономике царила максимальная неопределенность. А вот на бизнес влияние вышло опосредованным и принесло больше негатива.

Мало того, что бизнес вынужден перекредитовываться – он будет стараться впитать выросшие финансовые издержки в стоимость продукции/услуг. Это проинфляционный риск. А после снижения ставки - кредитование снова активизируется, ведь общая долговая нагрузка растет. Для примера, возьмем Ростелеком, где чистый долг вырос с 580 млрд (конец 2023) до 726 млрд (сейчас).

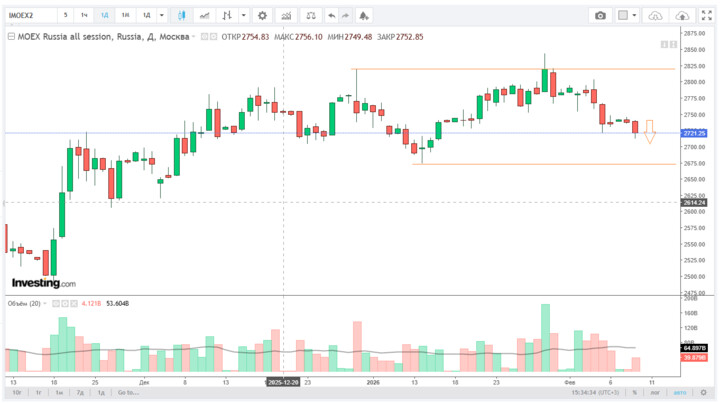

К сожалению, высокая ставка дает неоднородный эффект и где-то работает лучше, а где-то хуже. Корпоративное кредитование уже получило глоток свежего воздуха, т.к. реальная ставка составляет не 18%, а около 14% (рынок закладывает снижение заранее). Но требуется еще более серьезное снижение ставки, чтобы помочь компаниям стабилизировать ситуацию с ростом долговой нагрузки. Ожидаем снижения до 16% в сентябре и до 13-14% к концу года.

MAX

MAX