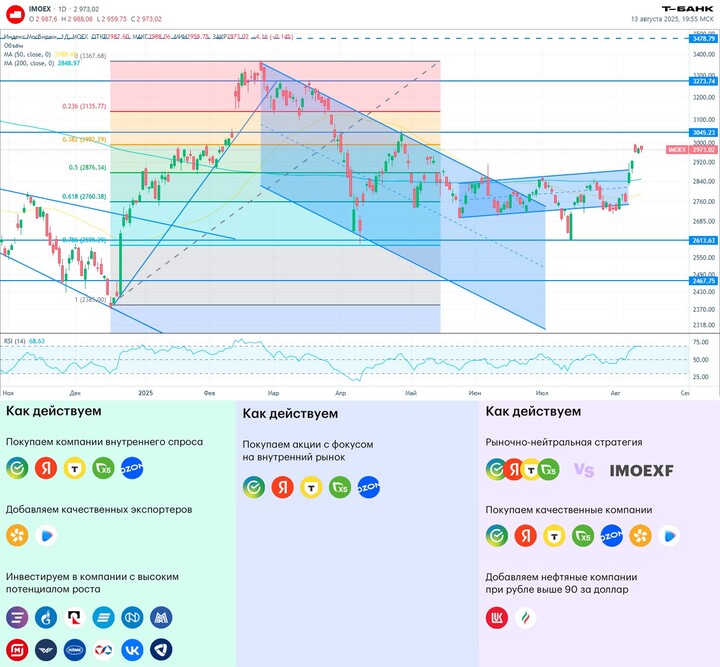

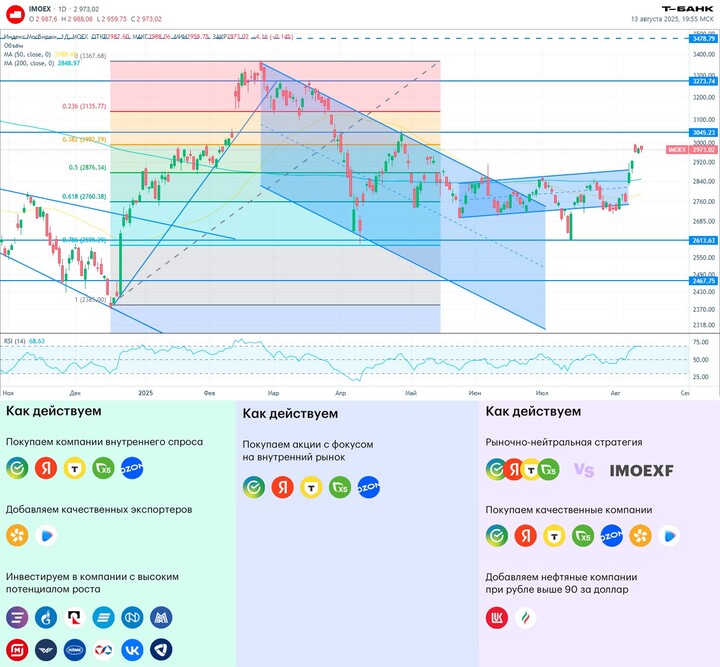

📍 Сегодня вместе с вами взглянем, как аналитики АТОНа видят потенциальные траектории движения рынка, и что предлагают покупать в каждом из них.

Из забавного хочется отметить, что тут не рассматривается «Негативный» вариант, а вместо него используется термин «Возможности», но сути это не меняет.

📍 Геополитика, нефть и рубль

Улучшение геополитической ситуации поспособствует сокращению санкционных ограничений, что, скорее всего, приведет к следующим позитивным для российских акций событиям:

•Возвращение иностранных инвесторов;

•Возврат стоимости рынка к средним многолетним оценкам Р\Е. Это означает рост с текущих 4,5х до 7х;

•Сильное снижение ключевой ставки ЦБ до уровня 11% к концу 2026 года;

•Сильный приток с депозитов.

Сохранение текущего статус-кво в геополитике будет означать:

•Продолжение постепенного снижения ставки ЦБ;

•Плавное уменьшение ставки дисконтирования в моделях оценки акций;

•Умеренный приток с депозитов.

Комбинация слабой нефти и крепкого рубля негативны для нефтяных компаний. Компании

с фокусом на внутренней спрос, банки, ІТ,

ритейл, наоборот, в выигрыше от крепкого рубля. Ослабление же рубля может улучшить перспективы нефтяных компаний.

Дальнейшая эскалация геополитической ситуации приведет к снижению рынка акций вниз до уровней около 2100 пунктов по индексу Мосбиржи. Аналитики считают, что это откроет широкие интересные инвестиционные возможности.

Далее подробнее по каждому случаю.

🟢 Оптимистичный

•Геополитика: мирный договор и последующее снятие санкций

•Ключевая ставка: ЦБ агрессивно снижает ставку ниже 11% к концу 2026 года

•Рубль: крепкий рубль в пределах 80-90 рублей за доллар

Уже на ожиданиях мирного урегулирования рынок может вырасти на 15-20%, но это будет лишь начало. Подписание соглашения, снятие санкций и дальнейшее снижение ставки запустит долгосрочный растущий тренд на российском рынке и даст мощный импульс многим сегментам:

1️⃣ Компании внутреннего спроса: улучшение настроений, снижение ставок, рост потребления (тут напрашивается

#OZON

#OZON )

2️⃣ Экспортеры: восстановление рынков сбыта

3️⃣ Застройщики: рост спроса на жилье на фоне снижения ставок

4️⃣ Компании с высоким уровнем долга

выигрывают при резком снижении ставок

🔵 Нейтральный

•Геополитика: мирный трек откладывается, а санкции сохраняются

•Ключевая ставка: ЦБ продолжает планомерно снижать ставку до 15-16% к концу 2025 года и 12-13% к концу 2026%

•Нефть и рубль: нефть в диапазоне $60-70 за баррель и умеренное ослабление рубля до 85 рублей за доллар к концу года

В отсутствие позитивных изменений в геополитике аналитики ожидают высокую волатильность на рынке - в диапазоне 2600 - 3000 пунктов по индексу Мосбиржи до конца года.

Дальнейшее снижение ставки позитивно для компаний и секторов, ориентированных на внутренний спрос:

1️⃣ Банки: рост доходов и будущих дивидендов за счет роспуска резервов и увеличения кредитования (явно выделяется

{$T}

{$T} )

2️⃣ Ритейл и IT: повышение потребительской активности и переоценка вверх компаний с высокими темпами роста

При сохранении крепкого рубля ниже 85 за доллар потенциал роста нефтяных компаний ограничен.

🟣 Возможности

•Геополитика: эскалация и новые ограничения

•Ключевая ставка: эскалация ограничивает возможности ЦБ по резкому смягчению политики

•Ставка в пределах 15-16% к концу года

•Нефть и рубль: при нефти $60-70 за баррель рубль слабеет до 90+ за доллар. При глобальной коррекции нефти ниже $50 рубль слабеет до 100+ за доллар

Новый виток эскалации и санкций приведет к ухудшению настроений и существенной коррекции на рынке акций — индекс Мосбиржи может вернуться к стрессовым уровням 2022 года. В то же время масштабная коррекция создаст новые уникальные возможности в российских акциях:

•оценка P\Е опустится ниже 3,

•дивидендная доходность по ликвидным бумагам приблизится к 15%.

В этом сценарии качественные компании (по типу

#SBER

#SBER ) будут чувствовать себя лучше рынка благодаря эффективным бизнес-моделям и сильным балансам.

👇Мое мнение в первом комментарии

MAX

MAX