Blogues

fundamentalka

fundamentalka #ROSN. Есть повод для беспокойства

#ROSN. Есть повод для беспокойства Сегодня в нашем фокусе одна из крупнейших публичных добычных компаний мира и её финансовые результаты по итогам 1 квартала 2025 года. Речь идет, конечно же, о компании Роснефть. Давайте взглянем на то, как неблагоприятная конъюнктура давит на показатели компании:

- Выручка: 2283 млрд руб (-12% г/г)

- EBITDA: 598 млрд руб (-30% г/г)

- Чистая прибыль: 170 млрд руб (-65% г/г)

📉 В 1К2025 все карты сложились против Роснефти, которая продемонстрировала падение выручки на 12% г/г - до 2283 млрд руб. на фоне снижения цен нефти Urals, а также снижения объемов добычи и переработки нефти. Это привело к тому, что EBITDA снизилась на 30% г/г - до 598 млрд руб. При этом чистая прибыль показала худшую динамику из-за роста процентных расходов и роста CAPEX, обвалившись на 65% г/г - до 170 млрд руб.

- средняя цена Urals (USD/баррель) в 1К2025 составила $62,8. / в рублях 5400-5700 (при заложенном в бюджете уровне в 6726 рублей за баррель).

- процентные расходы выросли в 1,8 раза г/г.

- CAPEX вырос на 42% г/г - до 382 млрд руб.

🛢 Добыча нефти в 1К2025 составила рекордно минимальные 44,6 млн т, что на 33% ниже показателя 1К2024. В свою очередь переработка нефти снизилась на 2% г/г - до 19,5 млн т. В результате это оказало негативное влияние на операционную прибыль Роснефти, которая сократилась на 44,8% г/г и составила 356 млрд руб.

- производственные расходы выросли на 2,2% г/г - до 228 млрд руб.

❗️Относительно 4К2024 в 1К2025 чистый долг Роснефти вырос на 3,6% г/г - до 3,7 млрд руб. При этом ND/EBITDA составило 1,36x.

–––––––––––––––––––––––––––

🟡 Дивиденды

СД Роснефти рекомендовал выплатить итоговые дивиденды за 2024 год в размере 14,68 рублей на акцию, что предполагает 3,3% дивдоходности к текущей цене.

- совокупный дивиденд за весь 2024 год составит 51,15 рублей на акцию или 9,6% дивдоходности к текущей цене.

Если говорить про дивиденды 2025 года, то в 1К2025 Роснефть заработала на них порядка 8 рублей (1,8% дивдоходности).

–––––––––––––––––––––––––––

Итого:

В прошлом обзоре я писал о том, что ситуация в 1К2025 продолжит ухудшаться, и, как мы видим, сюрприза не произошло - Роснефть представила ожидаемо слабый финансовый отчет. Примечательно, что в первые за долгое время компания не отражает в отчетности скорректированный свободный денежный поток, а не скорректированный показатель является отрицательным.

На компанию давит жесткая денежно-кредитная, крепкий рубль и снижение цен на нефть. Относительно первого пункта глава Роснефти И. И. Сечин и вовсе сделал отдельный месседж, в котором передал привет ЦБ РФ и подчеркнул, что его действия по формированию курса национальной валюты не учитывают экономических условий, в которых работает компания - отсюда и плохие результаты.

Оценка Роснефти по P/E = 5,4x продолжает оставаться недорогой, однако важно учитывать риски. Результаты во 2К2025 будут ещё уже, а далее всё будет зависеть в том числе и от действий ЦБ по ключевой ставке. Интересно, что многие ожидают её снижения на заседании ЦБ уже в эту пятницу. Что ж, с интересом будем ждать этого события.

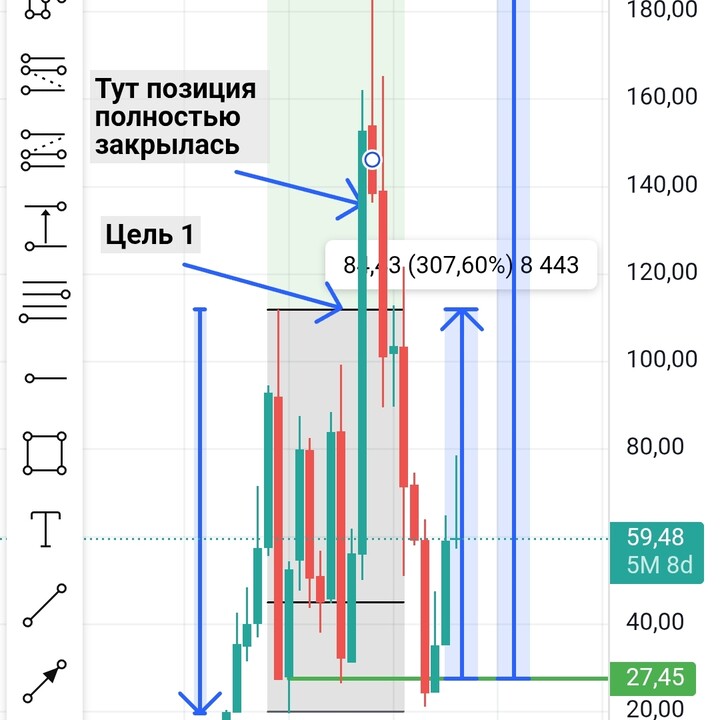

Таргет по Роснефти на прежнем уровне - 550 рублей за акцию, что на текущий момент предполагает около 25% апсайда.

❤️ Поддержите канал подпиской и комментариями. Ваша поддержка - лучшая мотивация для меня.

#прояви_себя_в_пульсе #псвп #учу_в_пульсе #хочу_в_дайджест #новичкам #пульс_оцени #акции #дивиденды #идея #обзор

Postagens relacionadas

SFA3

SFA3

Привет 👋 Стратегия "Супер ленивый инвестор". Разбор # 10. Аэрофлот #AFLT . Если читаешь этот пост не забудь поставить 👍 Это мотивирует меня выпускать подобные посты.

...

Poly_invest

Poly_invest

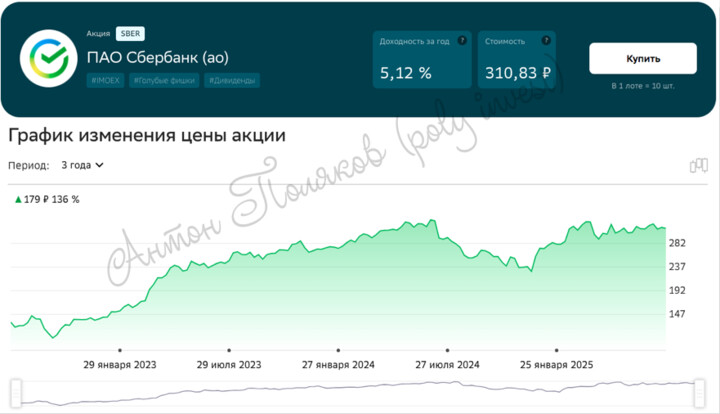

Упрощение перевода активов между депозитариями, «игрушки» обогнали Газпром по капитализации, фавориты 3 квартала, смена собственника БКС

*ЦБ упростит переводы бумаг между депозитариями с осени 2026 года

Пронин привел ряд мер, которые в основном касаются междепозитарных Me2Me-переводов, то есть когда частный инвестор переводит бумагу сам себе от одного брокера к другому:...

Easytoinvest

Easytoinvest

👎ПСБ не ждет роста акций в 3 квартале 2025 года

Аналитики ПСБ опубликовали свое видение движения фондового рынка России в 3 квартале 2025 года. Прогнозы не внушают излишнего оптимизма, ведь экономика нашей страны замедляется. Высокая ключевая ставка сильно охладила рынок, причем настолько сильно что рынок может простудиться и в таком заболевшем состоянии не дотянуть даже до прогнозного роста в 2,5% за 2025 год.

...

MAX Bater papo

MAX Bater papo