☝️ Когда закончится охлаждение рынка труда?

📊 Декабрьская статистика

▪️ HH-индекс вырос до 8,6. Шестой месяц непрерывного роста. Такое значение указывает на рынок работодателя с высоким уровнем конкуренции среди работников. Максимумы последних 5 лет.

▪️ В отдельных регионах (в основном Москва и СПБ) индекс выше 10 — дело идёт к крайне высокой конкуренции соискателей.

▪️ Число резюме выросло на 37% г/г.

...

Blogs

24 dezembro 2024 07:37

Autor:

Karsotel

Karsotel

Karsotel

Karsotel

В понедельник Индекс МосБиржи вырос на 2,7% до 2712 пунктов.

Юань упал на 0,83% до 13,845.

Нефть упала на 1% до $72,3.

ЦБ: обзор банковского сектора

Регулятор чуть раскрыл причины сохранения ставки:

«Достигнутая жесткость денежно-кредитных условий формирует предпосылки для дезинфлянции, несмотря на повышенный текущий рост цен.

В ноябре с учетом сезонности рост цен ускорился:».

Смотрим теперь не только за недельными принтами по инфляции, но и за темпами кредитования - рынок будет обращать на это больше внимания.

Компании:

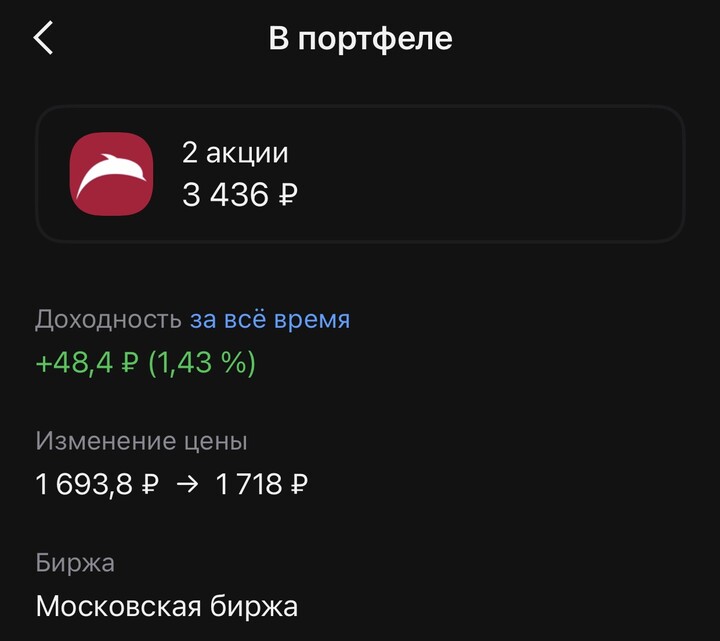

1)ЮГК: тучи уходят

Струков продал 22% акций, покупателем выступил ЗПИФ Фиалка - фактически это Газпромбанк.

У Струкова (мажора Южуралзолота) есть угольный актив, ЮГК был поручителем по его долгам перед ГПБ.

1)Этот риск уходит от компании (не придется отвечать на 25 миллиардов за долги этого угольного актива - Струков погасил долг).

2)С другой стороны, когда добавляется такой крупный миноритарный акционер кидать на дивиденды становится сложнее, да и к высокой ЗП могут возникнуть вопросы. Для нас как инвесторов это хорошая новость - качество корпоративного управления растет.

Наконец-то актив вернулся к ценам SPO, следующим шагом к переоценке будет выплата дивидендов. Снижаютя риски в акциях и на этом происходит переоценка. В стратегиях держим.

2)SFI: жизнь без долгов

Компания погасила долг в 9,7 миллиардов рублей перед Совкомбанком.

Молодцы, ставка по нему была 10%, гасить досрочно такой долг бессмысленно, когда депозит дает тебе 20%.

Теперь у компании не осталось долга, есть качественные активы в портфеле, от которых компания получает по 12 миллиардов дивидендов в год и зарабатывает на процентах от размещения кэша. При этом расходы корпцентра всего миллиард рублей в год.

Тут мы получаем рост активов внутри холдинга + дивидендную доходность от 15% - таких активов на рынке мало. Это рост + дивиденды, поэтому актив остается привлекательным и тоже есть в стратегиях.

3)Льготная ипотека: теперь и на вторичку

Путин предложили распостранить ее действия не только на первичный рынок (новостройки), но и на вторичный рынок.

Причем, только в регионах с низкими темпами нового строительством жилья, что автоматом исключает Москву и СПб.

Это может стать ударом для региональных застройщиков и вынудит снизить их цены.

Это увелечит доступность на квартиры и поднимет цены.

Поэтому, держать квартиру в таком регионе не самая плохая история. Другое дело, что ты льготной ипотекой ущемляешь другие категории граждан (они платят дороже), да и для бюджета семейная ипотека это жутко дорого.

При текущей КС в 21% и ставке по льготной ипотеке в 6%, 15% субсидирует правительство - это буквально реализация процентного риска для государства.

Льготной ипотеки выдано больше чем на 10 триллионов рублей - государство тратит по 1,5 триллиона рублей в год, только уже на обслуживание выданных кредитов. Это очень много и сопоставимо с расходами на обслуживание государственного долга.

Резюме:

Рынок продолжает расти, исторически, на 3 день такого ралли наступала какая-то коррекция, правда выборка небольшая.

Сейчас будем искать баланс, ведь кто-то хочет уже зафиксировать прибыль от пятницы, кто-то не успел купить акции и спешит это сделать, поэтому будут качели.

Бодро отскакивает длинные облигации - доходность по 26238 упала с 16% до 14,2%.

А именно на доходность длинных ОФЗ смотрят аналитики при оценке акций, а не на ставку. Популярные среди розницы 26238 уже находятся на уровнях мая!

Видим рекордный нетто-шорт физиками ОФЗ, который пусть и сокращается, но остается на высоком уровне.

В фондах денежного рынка на утро пятницы лежало почти 980 миллиардов рублей, приток за год составляет колоссальные почти 700 миллиардов рублей! Сегодня выйдет статистика, интересно узнать сколько денег вышло в пятницу.

Стратегически правильнее держать лонг, хотя можно потихоньку ребалансировать, рынок вырос неравномерно.

[&Стратегия роста РФ](https://www.tbank.ru/invest/strategies/2abefd99-0593-4cc7-9373-268f19677cab) [&Стратегия роста v 2.0](https://www.tbank.ru/invest/strategies/15d55b73-3a4e-49a4-a022-e387907f3bfc)

#SFIN

#SFIN  #UGLD

#UGLD

436

Para deixar comentários, você precisa Registrar

Postagens semelhantes

22 horas voltar

Autor:

Xmayana

Xmayana

Xmayana

Xmayana

#DIAS

22 janeiro 20:58

Autor:

InvestEra

InvestEra

InvestEra

InvestEra

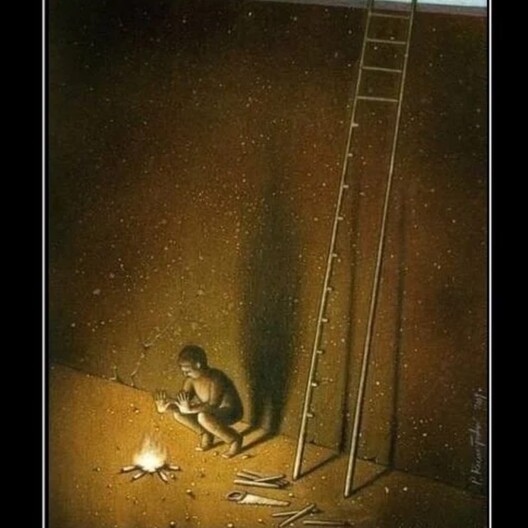

📉 Эффект «любимой акции»

Эффект «любимой акции» — когнитивная ошибка, при которой инвестор продолжает позитивно оценивать компанию из-за её прошлых заслуг, даже когда фундаментал уже явно изменился.

Один из показательных кейсов прямо сейчас — ЛУКОЙЛ.

🧠 Почему ЛУКОЙЛ стал «любимой» акцией

Раньше основания для включения компании почти в каждый портфель действительно были:

▪️ один из самых эффективных нефтяников в России

▪️ сильное корпоративное управление

▪️ стабильные и высокие дивиденды...

Эффект «любимой акции» — когнитивная ошибка, при которой инвестор продолжает позитивно оценивать компанию из-за её прошлых заслуг, даже когда фундаментал уже явно изменился.

Один из показательных кейсов прямо сейчас — ЛУКОЙЛ.

🧠 Почему ЛУКОЙЛ стал «любимой» акцией

Раньше основания для включения компании почти в каждый портфель действительно были:

▪️ один из самых эффективных нефтяников в России

▪️ сильное корпоративное управление

▪️ стабильные и высокие дивиденды...

13

MortalKombat3

25 dezembro 2024 16:02