ВТБ сообщил, что объем жилищных кредитов, выданных в России с начала 2026 года, составил около 722 млрд рублей — в два раза больше по сравнению с аналогичным периодом 2025-го.

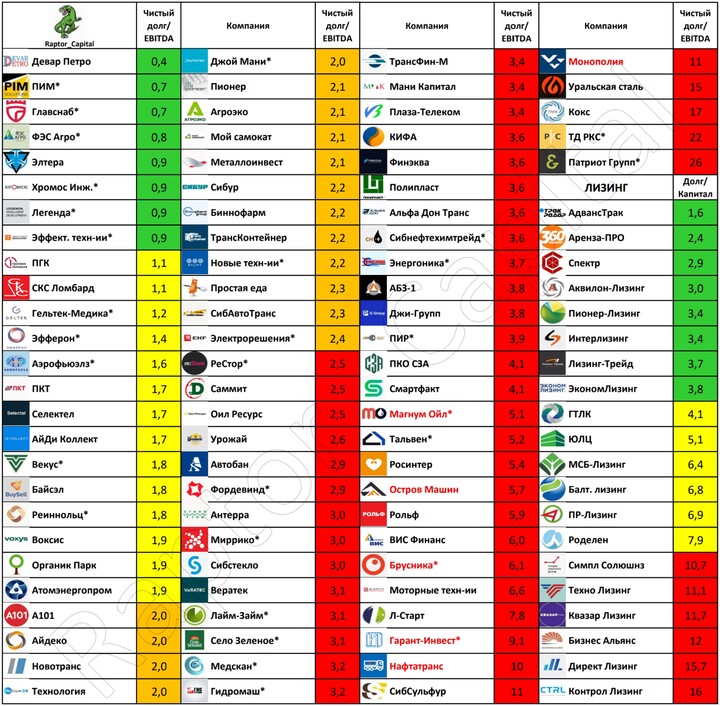

... Raptor_Capital

Raptor_Capital

#RU000A10B396 .

#RU000A10B396 . #RU000A10B2D2 , ТД РКС

#RU000A10B2D2 , ТД РКС  #RU000A108RK0 , Кокс

#RU000A108RK0 , Кокс  #RU000A10CRB6 , Уральская сталь

#RU000A10CRB6 , Уральская сталь  #RU000A10BS68 . Среди лизинга в зоне риска Директ Лизинг

#RU000A10BS68 . Среди лизинга в зоне риска Директ Лизинг  #RU000A103S30 и Контрол Лизинг

#RU000A103S30 и Контрол Лизинг  #RU000A106T85 .

#RU000A106T85 . T-Investments

T-Investments

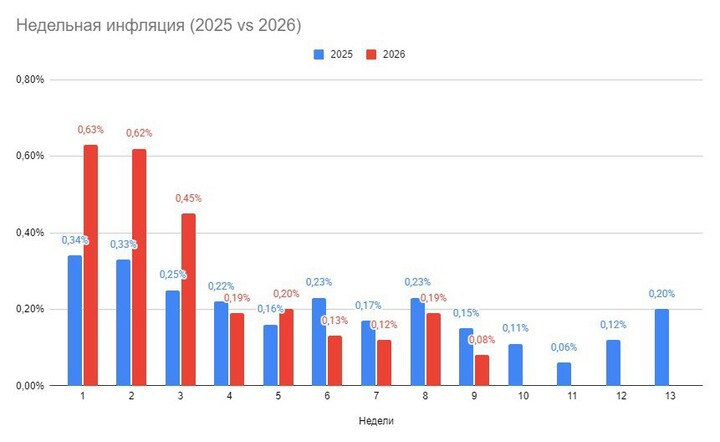

ВТБ сообщил, что объем жилищных кредитов, выданных в России с начала 2026 года, составил около 722 млрд рублей — в два раза больше по сравнению с аналогичным периодом 2025-го.

... T-Investments

T-Investments

USD/RUB: 77,80 (+0,25%).

... Rich_and_Happy

Rich_and_Happy

LidaGold

31 janeiro 06:41